Что такое регресс в страховании

Содержание:

- Регресс и его отличия от суброгации

- Различия между суброгацией и регрессом в страховании

- Как не платить?

- В чем разница между регрессом и суброгацией по ОСАГО

- Когда возникает суброгационное требование

- Понятия суброгации и регресса

- Вмешательство государства во благо общества

- Особенности: общие черты и различия

- Для чего нужна суброгация

- Чем отличается суброгация от регресса

Регресс и его отличия от суброгации

Говоря простым языком, это процедура получения компенсации страхователя, который когда-то выплатил потерпевшему за страховой случай.

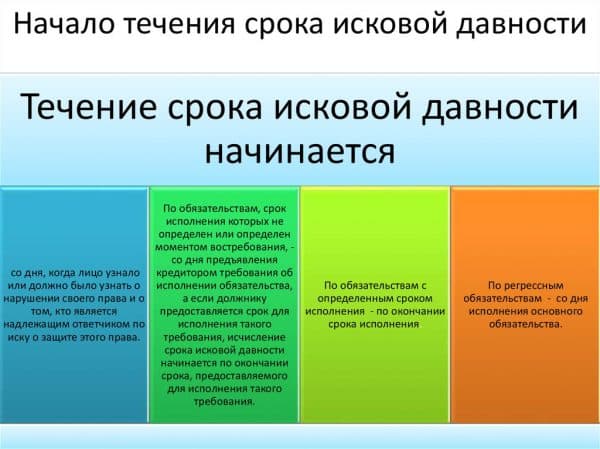

Исковая давность при регрессии начинает своё действие тогда, когда впервые страховая компания произвела определённый платёж. А у суброгации только по возникновению страхового случая.

Закон об ОСАГО подразумевает активное действие регресса для нижеприведённых лиц и оснований:

- Если потерпевший подвергся умышленному вреду.

- Вред был нанесён, когда виновное лицо находилось под действием алкоголя или наркотиков.

- У водителя не было права управления транспортным средством из юридических оснований.

- Страхователь скрылся с того место, где случилось происшествие.

- У гражданина отсутствует страховка ОСАГО.

- Страховой случай возник в тот момент, когда полис утратил срок действия.

Помимо различий, суброгация и регресс имеют общие черты. Например, оба понятия выполняют воспитательную функцию, направленную на автовладельцев. Суброгация не позволяет нажиться за счёт страховки, тем самым показывая сдерживающий характер. Она основывается на привлечении к обязанности виновников происшествия.

Избегание ответственности не лучший выход из ситуации, при этом не стоит многого ожидать от страховщиков, поэтому:

- Приводя в действие закон о суброгации, пострадавший получит ровно ту компенсацию, которая есть на самом деле – ни больше и ни меньше.

- Гражданин, который признан виновным в деле, не будет платить больше средств, чем есть у него по условиям страхового полиса.

- Страховщики вынуждены изъять у задолженного лица средства, которые превышают размер вложенных средств, при этом действующих без налогов.

Подводя итоги, следует сказать, что прежде, чем вступать в дорожные отношения, необходимо удостовериться в знании всех правил дорожного движения, а также в своей уверенности действий на дороге. В противном случае, последуют серьёзные последствия, которые ударят не только по карману, но и по репутации.

Post Views: 2

Различия между суброгацией и регрессом в страховании

Право регресса страховщика во многом похоже на право суброгации, имеющееся у страховщика в обязательствах имущественного страхования. Гражданским кодексом РФ установлено, что если договором имущественного страхования не предусмотрено иное, то к страховщику после выплаты страхового возмещения переходит право требовать возмещения (в пределах выплаченной суммы) с лица, ответственного за убытки.

Отличия регресса от суброгации состоят в следующем. Во-первых, у этих институтов – разные основания возникновения. Право регресса вытекает из отношения по причинению вреда, а право суброгации вытекает из страхового отношения, которое является договорным.

Во-вторых, при регрессе, наряду с обязательством, где в качестве кредитора выступает потерпевший, а в качестве должника — причинитель вреда, возникает новое (в дополнение к имеющимся) обязательство. В новом обязательстве кредитором выступает лицо, возместившее убытки потерпевшему вместо их непосредственного причинителя, а должником — лицо, ответственное за убытки.

При суброгации же новое обязательство по возмещению убытков не возникает. Это связано с тем, что в уже действующем обязательстве происходит замена кредитора. Другими словами, страхователь передает страховщику свое право требования к тому лицу, которое является его должником. В результате страховщик замещает собой страхователя как кредитора в ином обязательстве.

В-третьих, право суброгации основано на законе и не требует дополнительного включения в договор страхования, хотя договором имущественного страхования может быть предусмотрено иное и стороны могут исключить суброгацию. Исключение составляет ситуация при умышленном причинении вреда. Как уже упоминалось выше, в этом случае условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, будет ничтожным.

Суммируя вышесказанное, отметим, что если размер возмещения, выплаченного страховой компанией по договору каско, превышает страховую сумму по договору ОСАГО, то к страховой компании в порядке суброгации наряду с требованием к той страховой компании, которая обязана осуществить страховое возмещение по договору ОСАГО, переходит требование к виновнику ДТП в части, превышающей эту сумму.

Если говорить о регрессе, то его установление преследует две основные цели:

- регресс защищает имущественные интересы потерпевшего, которому причинен вред (ему производится страховая выплата для компенсирования причиненного вреда);

- он защищает имущественные интересы страховщика (страховщик получает компенсацию произведенных расходов на страховую выплату потерпевшему).

В случае наличия законных оснований страховщик имеет право на предъявление регрессного требования к страхователю

Обращаем внимание на то, что речь идет о праве, а не обязанности страховщика

Как не платить?

Если все же предъявлена претензия на данную выплату, избежать возмещения можно только в случаях:

- Если доказать, что на руках действующий полис ДСАГО. Так как размер страхового покрытия по нему достаточно большой, он покроет все затраты пострадавшего. Тогда вся ответственность по компенсации перейдет на фирму, с которой оформлен такой договор.

- При доказательстве невиновности в аварии. Главное, обжаловать решение во время, для этого отводится определенный срок. Если же ответственность за ДТП спорная, или обоюдная, нужно доказать, что прямой вины в аварии нет. Тогда страховщик не сможет применить требование суброгации.

- Если удастся найти факты, подтверждающие, что сумма ущерба гораздо меньше заявленной страховщиком. Если же не удалось присутствовать на проведении экспертизы, можно будет отменить решение, и провести дополнительное исследование.

- При истечении срока давности (требование предъявляют до истечения 3 лет с момента аварии).

- Если страховая организация нарушила свои обязательства по договору ОСАГО.

Любые доказательства и факты предъявляют как в суде, так и при досудебном урегулировании.

Исходя из страховой практики, понятие суброгация возникает при наличии у пострадавшей стороны полиса КАСКО, или в случае если сумма ущерба превышает страховое покрытие.

Обратите внимание и на другие полезные публикации наших экспертов о получении выплат в связи с ДТП. Читайте о том, как написать заявление в страховую компанию и какие документы необходимы, что делать, если виновник аварии не вписан в полис ОСАГО и как взыскать с него ущерб, как влияет произошедшее ДТП на стоимость страховки и сколько времени действует повышающий КБМ, что делать, если у виновника аварии поддельный полис или он скрылся с места происшествия, чей страховщик должен оплачивать ущерб и куда обращаться после ДТП.. Если же в процессе водитель признается невиновным в ДТП, либо оно произошло по не зависящим от него причинам, право требовать данного возмещения пропадает

Владельцам ТС не нужно бояться обращения в суд, даже если отменить суброгацию не удастся, есть возможность значительно сократить сумму выплаты

Если же в процессе водитель признается невиновным в ДТП, либо оно произошло по не зависящим от него причинам, право требовать данного возмещения пропадает. Владельцам ТС не нужно бояться обращения в суд, даже если отменить суброгацию не удастся, есть возможность значительно сократить сумму выплаты.

Полезные сервисы

Калькулятор КАСКО

Калькулятор ОСАГО

В чем разница между регрессом и суброгацией по ОСАГО

Современное законодательство в рамках страхования стремится защитить права не только страхователя, но и страховщика. Для этого были созданы две правовые процедуры – суброгация и регресс. Их механизм действия очень схож. По этой причине многие автолюбители не разграничивают эти два понятия, считая, что это одно и тоже. Однако разница между ними есть. О том, чем отличается суброгация и регресс по ОСАГО и каковы основания их возникновения, читайте в данной статье.

Общие положения

Регресс и суброгация – схожие понятия. Однако механизм их действия устроен по-разному. При регрессе виновное в аварии лицо (нарушившее условия договора) должно возместить своей страховой компании понесенные ей расходы.

Пример

Пьяный водитель Жуков врезался в иномарку, за рулем который был гражданин Цвейг. Виновником ДТП признали гражданина Ж. Ущерб, причиненный Ц. оценили в 100 000 рублей. Страховая компания Ж. оплатила убытки пострадавшей стороне. После этого у нее возникло право регресса к Ж., поскольку авария произошла по его вине и он в момент происшествия находится в алкогольном опьянении, тем самым нарушив условия договора. Гражданин Ж. возместил расходы страховой компании в размере 100 000 рублей на основании регрессного требования.

При суброгации виновное лицо возмещает убытки (не покрытые полисом ОСАГО) страховщику потерпевшего.

Пример

Водитель Рубцов, имеющий страхование по полису КАСКО и водитель Шарапов, имеющий страхование по полису ОСАГО, попали в аварию. Виновником был признан водитель Ш. Нанесенный ущерб автомобилю Р. оценили в 500 000 рублей. Страховщик Р. полностью оплатил ремонт и обратился в страховую компанию Ш. за возмещением расходов. По полису ОСАГО компания возместила 400 000 рублей. Оставшуюся сумму в размере 100 000 рублей по суброгации выплатил виновник ДТП – гражданин Ш.

При этом в обоих случаях компенсация взыскивается:

- с виновника ДТП;

- в судебном порядке.

Отличия

Рассматриваемые мероприятия отличаются друг от друга радикально, в том числе в основании возникновения права и в категории лица, у которого это право возникает. Основные отличия и комментарии к ним отражены в таблице ниже.

| Регресс | Суброгация |

|---|---|

| Определение | |

| Суброгация — переход прав кредитора к страховщику на основании закона, разновидность перемены лиц в обязательстве (гл. 24 ГК РФ, ст. 965 ГК РФ) | Регресс — право обратного требования лица, возместившего вред, к причинителю вреда (ст. 1081 ГК РФ) |

| Право требования | |

| Распространяется на размер выплаченной суммы возмещения и иные расходы (проведение экспертизы, ведение страхового дела) | Распространяется только на размер выплаченной суммы возмещения |

| Лицо, имеющие право на требование | |

| Страховщик виновника ДТП | Страховщик потерпевшего |

| Основание возникновения | |

Нарушение виновником аварии закона:

|

Не полностью покрытая сумма причиненного ущерба по полису ОСАГО |

Заключение

Таким образом, регрессивные требования могут страховые компании потерпевшего, а право на суброгацию возникает у страховой компании виновного в ДТП гражданина. Соответственно, два эти мероприятия осуществляются по разным основаниям и предъявляются к разным категориям лиц.

Когда возникает суброгационное требование

Теперь поговорим об отличиях суброгации и регресса, а перед сравнительной характеристикой рассмотрим эти понятия отдельно. К примеру, что такое суброгация? Это переход от интересов страхователя в форму должника по причине несоблюдения условий страховки.

Допустим, пьяный водитель врезался в витрину застрахованного павильона. Компания владельца павильона покрывает вред, нанесенный водителем, но размер ущерба вменяет нарушителю. Получается, что нарушитель ПДД из страхователя, ответственность которого застрахована по договору автогражданки, переходит в должники. Теперь к нему перейдет суброгационное право требования от компании потерпевшего для покрытия урона по его вине. В этом заключается отличие автострахования от суброгации.

Отметим два вида запроса к виновной стороне:

- 1-й запрос – от страховой компании по размеру начисленной компенсации (увеличение суммы не допускается согласно закону РФ).

- 2-й запрос – от жертвы автокатастрофы (поджога, вандализма и иных противоправных действий третьих лиц), если урон превышает сумму, которую назначил страховщик.

Данные запросы могут направляться и своему страхователю от страховщика, и нарушителю другой стороны как физическим, так и юридическим лицам (другим представителям СК).

Страховщик имеет право потребовать возмещение ущерба у инициатора аварии только в результате умышленного нанесения вреда. Этот факт является своего рода воспитательной мерой воздействия на мошенников, пресекая желание клиента незаконно нажиться за счет компании. По статистике на страховом рынке России мошенничество имеет тенденцию роста, несмотря на титанические усилия специалистов по борьбе с ними. Возмещение повреждений по КАСКО приобретает аналогичный характер. Этот принцип защищает СК от мошенничества, если оно выявляется в ходе компенсационных разбирательств.

Страховая схема суброгации:

- Обязательное наличие договора страхования у невиновной стороны с компанией.

- Суброгационный иск равносилен той сумме, что была перечислена.

- Исковое заявление оформляется лишь в судебном порядке.

- Исковое заявление подается только после перевода суммы пострадавшему.

Согласно п.2 размер компенсационной суммы не меняется ни при каких обстоятельствах. Для наглядности приведем пример: любой страховщик настроен на то, чтобы при выплатах начислять наименьшую сумму. Если СК потерпевшего страхователя направила встречный иск на возмещение ущерба поломанных деталей авто без учета износа, значит компания виновника возместит аналогичный урон. В соответствии с суброгацией, в неустойку не будет включен износ запчастей.

Исковая давность при суброгации идентична регрессной и равна трем годам. Однако в первом случае давность начинает исчисляться с момента происшествия. Мнения юристов в этом вопросе могут отличаться. Срок начала обязательства лучше не отодвигать. В противном случае задержка может только усугубить положение дела.

Понятия суброгации и регресса

Институты регресса и суброгации известны давно и реально используются в гражданских правоотношениях. Ниже мы попытались максимально простым языком дать определения указанным понятиям.

Регресс

Под регрессом подразумевается право обратного требования (регресса) лица, возместившего вред, причиненный другим лицом (работником при исполнении им служебных, должностных или иных трудовых обязанностей, лицом, управляющим транспортным средством, и т.п.), к этому лицу в размере выплаченного возмещения.

Если рассмотреть регресс на примере страхования по ОСАГО, то к страховой компании, осуществившей страховую выплату, переходит требование потерпевшего лица к лицу, причинившему вред, в размере осуществленной потерпевшему выплаты.

К случаям, при которых страховая может предъявлять требования в порядке регресса, относятся следующие:

- умышленное причинение вреда жизни или здоровью потерпевшего;

- управление транспортным средством без прав или в состоянии опьянения;

- виновник скрылся с места ДТП и т.д.

Регрессное требование может предъявить также и страховщик. Это возможно, например, в случае если страховой случай наступил вследствие неисправности, которая наступила после техосмотра и получения диагностической карты. Регрессный иск в этом случае подается оператору технического осмотра.

Суброгация

Суброгацией называется переход к страховщику прав страхователя на возмещение ущерба. Это означает, что если страховая компания выплатила страховое возмещение, то в пределах выплаченной суммы к ней переходит право требования, которое страхователь имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Это общее правило перехода прав, действующее по умолчанию, например, при отсутствии условий о суброгации в договоре. Но если договором страхования предусмотрены другие условия, то договор имеет приоритет. Однако условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, всегда будет являться ничтожным.

Применение суброгации можно рассмотреть на следующем примере. Страховщик выплатил возмещение по договору добровольного имущественного страхования (договору каско). При этом выплаченная сумма возмещения превышает страховую сумму по договору ОСАГО. В таком случае к страховщику в порядке суброгации наряду с требованием к страховой организации, обязанной осуществить страховую выплату в соответствии с Законом об ОСАГО, переходит требование к причинителю вреда в части, превышающей эту сумму.

Однако рассмотрение дел по суброгационным искам имеет определенные особенности. Если при рассмотрении дела по суброгационному иску установлено, что страховая организация причинителя вреда выплатила страховое возмещение в рамках договора ОСАГО, суду необходимо установить, какой из страховщиков (истец или ответчик) произвел выплату раньше.

В том случае, если страховое возмещение по договору ОСАГО выплачено ранее страхового возмещения по договору каско, суброгационный иск к страховщику причинителя вреда удовлетворению не подлежит.

Если страховая организация по договору каско осуществила выплату ранее страховщика причинителя вреда, иск подлежит удовлетворению, за исключением случаев, когда будет установлено, что страховая компания, получившая суброгационное требование, не уведомила должным образом страховщика (страховую компанию) причинителя вреда о произошедшей суброгации.

Вмешательство государства во благо общества

Но на самом деле при попытке провернуть такую схему оба мошенника столкнулись бы с проблемой под названием «суброгация в страховании», понятие и сфера применения которого призваны защищать страховщиков от мошенничества.

Если в области дорожного движения, которую мы уже начали изучать, виновник был застрахован по ОСАГО, то его долг потерпевшему либо страховщику потерпевшего оплатит его, виновного, страховщик. Но только в том случае, если сумма по полису покроет возмещение.

Если же ущерб, причинённый пострадавшему в аварии, превышает страховку виновника, то разницу сверх суммы ОСАГО будет выплачивать он сам. Вопрос в том, кому.

Если водитель, пострадавший от ДТП, не страховал машину по КАСКО, то он сам должен получать деньги с виновника: через переговоры, а если не получится — через суд. Но если была страховка КАСКО, то он получит выплату со страховой, а та будет взыскивать деньги с виновника.

Предлагаем ознакомиться: Как узнать свой полис медицинского страхования

Здесь возникает проблема справедливости оценки ущерба. Пострадавший хочет получить побольше, страховая пытается выплатить поменьше. Чтобы обосновать свои позиции, они обращаются к оценкам.

При этом, так уж складывается, страховщики направляют машину на оценку к экспертам, которые отличаются, скажем так, экономностью, тогда как потерпевшие пытаются, напротив, найти «щедрого» оценщика.

Суды во многих случаях встают на сторону водителей (в конце концов, очень многие судьи водители, но нет ни одного судьи-страхового агента), однако в целях упорядочения судебной практики Верховный суд издал постановление, согласно которому разница в пределах 10% между двумя оценками является допустимой погрешностью не даёт потерпевшему права оспаривать сумму, предложенную страховщиком.

Особенности: общие черты и различия

Данные понятия действительно очень схожи, но не смотря на это законодательными актами оны выделены в разные термины, которые не являются синонимами

Поэтому важно знать все существенные их сходства и различия

Суброгация

К схожим чертам двух понятий можно отнести право требования на компенсацию выплаченных сумм. При этом срок давности по обоим видам требований составляет не более 3 лет. Договором может быть установлен меньший срок.

Несмотря на то, что данные понятия очень схожи, важно знать, что при рассмотрении дела в судебном процессе, учитываются сроки подачи исков. Так как при суброгации срок давности наступает с момента причинения ущерба, когда при регрессе отсчет ведется с момента компенсационной выплаты

Регресс

Значительным отличием регресса является исчисление исковой давности. Моментом возникновения права считается день выплаты возмещения.

Регресс имеет 2 обязательных условия, которые должны выполняться. К ним относится:

- выполнение третьим лицом;

- наступает только после выполнения определенного обязательства.

При суброгации выполняется только одно действие. Заменяется кредитор страховщиком. А само обязательство остается полностью неизменным. В случае же регресса одно соглашение заменяется другим, но перехода другому лицу не происходит.

Для чего нужна суброгация

Когда наступает страховой случай, суброгация становится своего рода правовой защитой страховых компаний от различного рода непредвиденных обстоятельств, в т.ч. и от мошенничества.

Ведь нередко страхователь (выгодоприобретатель) получив возмещение, тем более, когда сумма покрывает понесенные убытки, теряет всякий интерес к дальнейшему. И виновник наступившего страхового случая может остаться безнаказанным. Суброгация же обеспечивает взыскание причиненного ущерба с виновного, таким образом, облегчая бремя ответственности страховщика.

Понятие суброгации довольно новое, ранее не использовавшееся в нашем законодательстве. Поэтому его применение сопряжено с определенными трудностями. Однако институт суброгации защищает права, как страховщика, так и страхователя.

Последний получает причитающееся ему возмещение ущерба, когда имеет место страховой случай по КАСКО и освобождается от всех хлопот по улаживанию взаимоотношений с виновным в аварии. Страховщик при помощи суброгации сохраняет свои страховые резервы, которые используются на выплату страхователям.

Чем отличается суброгация от регресса

Суброгация и регресс – это обратные судебные иски к виновной стороне от страховщика или поручителя (физические и юридические лица). Иными словами, к инициатору ДТП может выдвигаться требование, как к виновнику аварии, о покрытии нанесенного им вреда, даже если он застрахован.

Согласно ст. 965 ГК РФ страховщик может обратиться к виновнику аварии со встречным требованием через суд. В любом случае страховщик, возместивший ущерб потерпевшему путем перечисления финансов или другим способом, может применить к нарушителю либо регрессный принцип, либо суброгационный.

Гражданский кодекс Российской федерации согласно вышеуказанной статье позволяет применить эти два принципа, как в страховом деле (КАСКО и ОСАГО), так и в гражданско-правовых ситуациях.Например: собственник автомобиля, владелец полиса КАСКО, наехал по неосторожности на высокий бордюр и повредил бампер. https://www.youtube.com/watch?v=IqRu0bN83CQ

https://www.youtube.com/watch?v=IqRu0bN83CQ

Важно понимать не только их суть, но и разницу, существующую между ними и уметь различать на практике. Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

Суброгация в страховании по ОСАГО ограничена законодательными нормами. При возмещении затрат без учета износа компания получит минимальную сумму покрытия.

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

Но это должно быть прописано в договоре. Если страхователь отказывается от права требования компенсации или оно не может быть осуществлено по его вине, то компания может быть освобождена от оплаты возмещения определенной доле. Суброгация в страховании по ОСАГО ограничена законодательными нормами.

При возмещении затрат без учета износа компания получит минимальную сумму покрытия. Не будут также погашены фактические убытки, о которых нет упоминания в договоре. Инфо Заключая договор страхования, автовладелец может столкнуться с незнакомыми для него терминами, к числу которых относятся регресс и суброгация.

Важно понимать не только их суть, но и разницу, существующую между ними и уметь различать на практике. Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

В чем разница между суброгацией и регрессом в автостраховании?

Исключается право суброгации в случае, если урон был нанесен непреднамеренно. Чтобы другой страховщик возместил сумму выплаты, страховая фирма должна действовать строго по закону об ОСАГО и по Правилам ОСАГО (возмещение можно получить строго в предусмотренном размере).

Если по договору КАСКО страховщик возместил потерпевшему страхователю расходы на замену деталей, пришедших в непригодность в результате ДТП, без учета их износа, то страховщик может получить страховую компенсацию по договору ОСАГО (при этом вычитается износ замененных деталей).

Но это должно быть прописано в договоре.

Суброгация в страховании по ОСАГО ограничена законодательными нормами. При возмещении затрат без учета износа компания получит минимальную сумму покрытия. Не будут также погашены фактические убытки, о которых нет упоминания в договоре.

В чем разница между суброгацией и регрессом в автостраховании

Суброгация чаще всего встречается именно в системе КАСКО.

Водителям рекомендуется в любом случае оформить на свой автомобиль КАСКО. Стоимость страховки зависит от следующих факторов:

- класс автомобиля;

- мощность двигателя;

- возраст автомобиля и водителя;

- регион выдачи полиса.

Помните, что КАСКО – это гарантия тогда, что, попав в ДТП, вы получите гарантированное денежное вознаграждение и возмещение ущерба, которое было нанесено не только автомобилю, но и вам самим.